展望后市,市场拐点的三大信号正在陆续验证,三中全会政策信号即将明确;外部信号美联储降息预期逐步明朗。央行利率端预期影响下,红利策略将持续走向分化,短期可以关注政策催化的主题和中报结构亮点,随着三大信号逐步验证,三季度有望迎来市场拐点,建议届时配置再转向绩优成长。

中金策略认为,展望后市,虽然2月份以来的修复行情近期面临波折,但当前A股市场部分估值和交易指标处于历史偏阶段性底部时期,对后市不必悲观。外部因素出现积极变化,本周公布的美国6月通胀明显低于预期,进一步提升了美联储在9月降息的概率,全球资金配置边际转向,中国资产关注度有望重新回升;下半年稳增长政策加码结合当前资本市场政策红利下制度不断完善,以及即将召开的高层会议有望推进中长期改革,投资者信心有望回稳。

专题:聚焦美股2024年第二季度财报

科技巨头今年驱动了美国股市大幅上涨,但交易员现在正在准备迎接诸如英伟达等公司股票的潜在下跌,因为有担心认为该板块涨得过快过猛。

根据市场数据和策略师的说法,交易员正在买入防范英伟达和其他大型科技股以及纳斯达克100指数下跌的期权。市场对此类期权的需求强劲,以至于防范英伟达股价下跌10%的1个月期看跌期权相对于押注股价上涨10%的看涨期权的价格达到1月以来的最高水平。

与之类似,追踪纳斯达克100指数的景顺QQQ信托ETF(代码QQQ )的看跌溢价目前处于4月以来的最高水平。

对冲成本从7月初开始攀升,上周发生大规模软件故障以及投资者对潜在贸易限制的担忧导致科技股遭重创之后,这种上涨势头加速。这种情况还发生在科技股财报季来临之际,华尔街分析师预计财报将显示利润增长放缓。

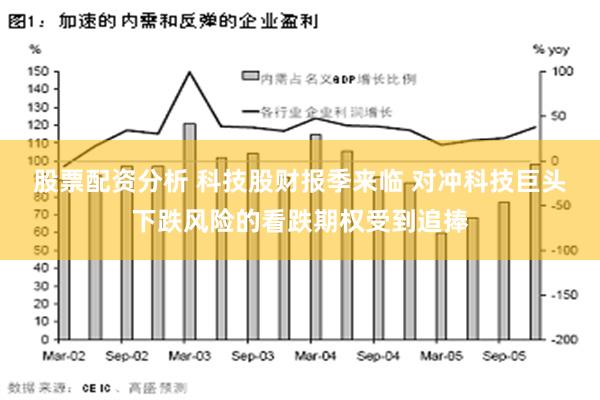

由于过去一年的业绩周期亮眼,美国五大科技公司——苹果、微软、英伟达、Alphabet. Inc.和亚马逊——面临着很高的财报门槛。彭博行业研究汇总的数据显示,上述五大公司第二季度利润料同比增长29%。虽然仍然强劲,但低于过去三个季度的增幅,而且对投资者而言,股价对业绩的反应仍然是最大的不确定因素之一。

“即使公司盈利或者展望好于预期,但市场实际上可能期待的更多,这是一个大风险,” 盈透证券首席策略师Steve Sosnick说。

不过其他人则认为,看跌期权买盘增多与其说是对大型科技公司基本面的担忧,倒不如说是对冲集中度风险。英伟达、苹果和微软合计占标普500指数权重的20%。此外投资者坐拥巨额盈利,英伟达今年迄今已上涨150%,这对一些人来说意味着是时候进行对冲了。

SpotGamma的创始人Brent Kochuba建议通过做空跟踪标普500指数的SPDR 标普500指数ETF(代码:SPY US)、做多追踪标普500等权重指数的RSP ETF来最大程度地降低集中度风险。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘明亮 股票配资分析